Doların, yaşanan son gelişmelerle değer kaybetmeye başlaması, Türkiye gibi göreceli olarak Dolar cinsi dış alımı yüksek ve dış satımı düşük ekonomiler için iyi bir haberdir.Çünkü daha “zayıf bir Dolar”, gıda ve enerji ithalâtını daha ucuz hale getirebilir ve Dolar cinsi borcu olan ülke ekonomilerinin acısını azaltabilir

ERSİN DEDEKOCA

ABD Merkez Bankası (FED), iki gün süren (13-14 Aralık) toplantısının ardından “politika faizini” 50 baz puan artırarak, 15 yılın en yüksek seviyesi olan yüzde 4,25 – 4,50 aralığına yükseltti. Geçtiğimiz haftalarda Powell’ın açıklamaları, 75 baz puanlık artışlardan 50 baz puanlık artışlara dönüleceği algısını güçlendirmişti. Böylece 2022’in son 9 ayında FED, toplamda 4,25 puana ulaşan 7 kez faiz artışı yapmış oldu. 2022 yılı, Banka’nın son 40 yıldaki en hızlı ve büyük faiz artırım dönemi oldu. FED’den yapılan açıklamada, faiz oranının artırılması kararının oy birliğiyle alındığı belirtildi.[1]

Federal Açık Piyasa Komitesi (FOMC)’nin, maksimum istihdam ve uzun vadede yüzde 2 enflâsyon amaçladığı vurgulanan açıklamasında, bu hedeflerin desteklenmesi için federal fon oranının yüzde 4,25-4,50 aralığına yükseltilmesine karar verildiği bildirildi. Böylece FED, politika faizini 2007’den bu yana en yüksek aralığa çıkarmış oldu. Bir diğer anlatımla, art arda dört toplantısında 75 puanlık faiz artırımına giden FED, piyasa beklentileri yönünde, yılın bu son toplantısında “faiz artış hızını” yavaşlattı.

DOLARIN “YÜKSELİŞ” YOLCULUĞU

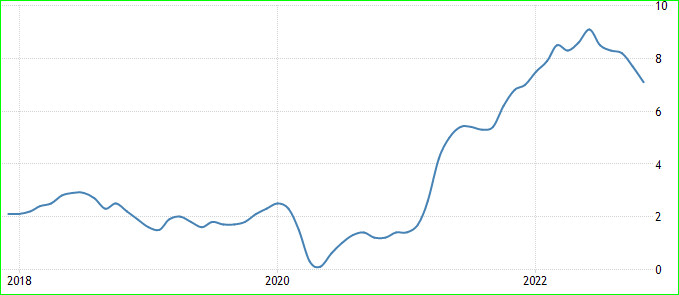

ABD ve küresel ekonomide yükselen enflâsyon karşısında, geçtiğimiz Mart ayında “varlık alım operasyonunu” tamamlayarak faiz artışlarına başlayan FED, Mart ayı toplantısında yaptığı 25 baz puan artışla, 2018’den bu yana ilk kez “faiz artırımına” gitme kararı almıştı.

FED, Mayıs toplantısında 50 baz puan ile 2000 yılından bu yana en hızlı faiz artışını gerçekleştirmesinin ardından Haziran toplantısındaki 75 baz puanla, 1994’ten bu yana en güçlü faiz artırımına gitmiş, Temmuz, Eylül ve Kasım toplantılarında da politika faizini aynı oranda artırmıştı. Son artışla birlikte FED, faizleri Mart ayından bu yana toplam 425 baz puan artırmış oldu. 2000’li yılların başından bu yana Fed faiz oranının seyri aşağıdaki grafikte gösterilmiştir.

Kaynak: TradingView[2]

2023 yılı içinde de faiz artışları devam edeceğini söyleyebiliriz. Çünkü reel faiz henüz “negatif banttan” çıkmamıştır. Başkan’ın konuşmaları, faizlerin bir süre daha yükselmeye devam edeceğini, 2023’te zirveye çıkacağını ve bir noktada sona ereceğini; ancak uzunca bir süre “yüksek kalmaya devam edeceğini” ortaya koymaktadır.

Diğer yandan ABD’de enflâsyon, Haziran ayında “yıllık yüzde 9,1” oranıyla, 1981’den bu yana en yüksek seviyeyi görmesinin ardından, son olarak Kasım ayında yüzde 7,1‘e; Eylül ayında 6,6 olan da “çekirdek (core) enflâsyon” da yüzde 6’ya gerilemiştir. ABD enflâsyon oranlarının beş yıllık gelişimini de aşağıdaki grafikten izleyebiliriz.

Kaynak: Trading Economics[3]

Önceki gün açıklanan ABD enflasyon verisi piyasalarda “pozitif bir sürpriz” yarattı. Beklenti yüzde 7,3 iken gerçekleşme yüzde 7,1 oldu. Böylece Haziran ayında yüzde 9,1 ile tepe noktasını görmüş olan enflâsyon, arka arkaya beş ay gerilemiş oldu. Eylül ayına kadar yükselerek biraz kafaları karıştırmış olan çekirdek enflasyonun da yüzde 6 seviyesine düşmesi, ekonominin bariz bir şekilde “dez-enflâsyon” sürecine girdiğini ortaya koydu. Artık ABD’deki beklentiler, enflâsyonun 2023 sonuna kadar yüzde 3’lere düşeceği yönündedir.[4]

- Dolar Endeksinin( DE) Seyri

ABD Doları Endeksi (USDX), Dolar’ın, diğer yaygın olarak işlem gören uluslararası para birimlerine göre değerini ölçmek için kullanılan bir piyasa endeksi ölçütüdür. 1985’ten bu yana DE, Intercontinental Exchange (ICE) tarafından hesaplanmakta ve sürdürülmektedir.

Euro’nun 1999 yılında yaratılmasının ardından DE formülü yeniden ayarlandı ve günümüzde sepet sadece “altı para birimi” içermektedir: Euro (EUR), Japon yeni (JPY), İngiliz sterlini (GBP), Kanada doları (CAD), İsveç kronu (SEK) ve İsviçre frangı (CHF).

Dolar Endeksinin son beş yıllık hareketi aşağıdaki grafikte açıkça görülmektedir. Grafiğin son bölümü, söz konusu endeksin Eylül ayı başından bu yana sürekli düştüğünü göstermektedir.

Kaynak: Investing.com.[5]

Daha önce de değindiğimiz gibi, enflâsyondaki yavaşlama ile birlikte FED’in faiz konusundaki yol haritası netleşiyor. Bu arada DE’ndeki düşüş de sürüyor. Eylül ayında 114’ü aşan zirve seviyelerinin ardından yönünü aşağı çeviren Endeks, bugün 104,62 seviyesine geriledi. DE’ndeki kayıp yüzde 6’yı aşarken; Dolar, son bir ayda 10 gelişmiş ülke para biriminin tamamına karşı zayıfladı.

DE, ticaretle uğraşanların ve yatırımcıların ABD dolarının endeks sepetinde yer alan altı para birimine göre satın alma gücünü izlemelerine olanak yaratmaktadır. Yatırımcılar, özellikle ithalât ve ihracat söz konusu olduğunda DE’ni, ABD ekonomik performansı için bir turnusol kâğıdı olarak da kullanmaktadırlar. Çünkü ABD ne kadar çok mal ihraç ederse, bu malları satın almak için Dolar’a o kadar çok uluslararası talep oluşmaktadır. Bu olgu da, Dolar’a olan talebi ve bu yolla DE’ni yükseltmektedir.

Geçen yıl DE, yaklaşık 94’ten 110’un üzerine yüzde 17,3 tırmanarak 110’un üzerine çıkmıştı. Güçlü bir dolar ve DE’inin yükselişi, diğer küresel para birimlerinin nispeten zayıf olduğu anlamına gelmekte ve Lynch, bunun enflasyonist baskıları ve finansal piyasa oynaklığını şiddetlendirdiğini söylemektedir.[6]

FED’in 2022’deki en büyük önceliği, enflâsyonu birkaç on yılın en yüksek seviyelerinden aşağı çekmek ve bu yöndeki en iyi silah olan “faiz oranlarını yükseltmek” seçeneğini kullanmak oldu.

ABD tüketici harcamalarının Ekim’de sağlam bir şekilde arttığını gösteren verilerin, enflâsyonun yavaşlayarak FED’in beklentileri artırmasının ve faiz oranlarında zirveye ulaşmaya daha yakın olmasının ardından Dolar, başlıca para birimleri karşısında 16 haftanın en düşük seviyelerine geriledi ve DE giderek düşmeye başladı.[7]

DOLAR’IN RALLİSİ SONA MI ERİYOR?

Bir yıl önce, geçen Aralık ayında, Londra merkezli Economist, “Doların yükselişi neden uzun sürmeyecek” başlıklı bir makale yayınladı.[8] Yazıda, üç koşulun gerçekleşmesi durumunda Dolar’ın zayıflayacağını ileri sürülmüştü: “küresel büyüme açığının” daralması, ABD enflâsyonunun düşmesi ve FED’in faiz oranları konusunda “daha az şahin” duruşu.

Makale, Rusya’nın Ukrayna’yı işgalinden önce yayınlanmıştı, Bu nedenle işgalin enflâsyonist sonuçları veya Doların sağlayacağı “güvenli liman” yükselişi hesaba katmamıştı. Bununla birlikte, üç koşuldan son ikisi ufukta görünmekte, hatta yaşanmaktadır.

Bu arada kısaca ABD ekonomisine baktığımızda öncelikle, bazılarınca iddia ettiği gibi bu faiz artırımları ABD’yi gereksiz bir resesyona ve işsizliğe sürükleyecek mi? sorusunu yanıtlamaya çalışalım. Görünen şartlarda buna cevap “hayır” olmaktadır. Son gelen enflasyon verileri ile birlikte daha önce bu hafta 50 ve şubatta 75 baz puan olarak öngörülen Fed’in faiz artışı tahminleri 50 ve 25 olarak değişmiş gözüküyor. Bu da yüzde 4,50 gibi bir noktada durulabileceğini göstermektedir ki, bu oranlar “reel olarak” hâlâ oldukça eksi bir pozisyona işaret etmektedir.

Öte yandan, önemli bir “resesyon göstergesi” olan “uzun vadeli faizlerin kısa vadeli faizlerin altında kalma” durumu söz konusu. Ancak, bu gösterge, resesyonun boyutu hakkında bir bilgi ihtiva etmemektedir. Biden’ın biraz da fazla iddialı bir şekilde ifade ettiği gibi, yüzde 3,5 büyüme ile bu sene ABD’nin uzun seneler sonrasında Çin’i geçmesi olası durmaktadır. Seneye ise yavaşlamayla birlikte bu oranın yüzde 1,50’lere düşmesi mümkün durmaktadır. Fakat yine de ulusal gelirde gerileme, “uç bir senaryo” niteliğinde durmaktadır. Artık genel görüş, ekonomide bir miktar yavaşlama olacağı, ama bunun “eksi” büyüme oranlarına dönüşmeyeceği üzerinde yoğunlaşmaktadır.

Hepimiz biliyoruz ki mali piyasaların ve küresel ekonominin 2022 yılının hikâyesi kısmen, amansız yükselişi dünya çapında şok dalgaları gönderen ABD dolarının çarpıcı yükselişiyle yazıldı. Ancak yılın son çeyreğinde, anılan “şiddetli ralli” sona eriyor gibi durmaktadır. Neler oluyor: Dolar bu çeyrekte şu ana kadar yüzde 4’ten fazla değer kaybetti ve Eylül’de ulaştığı yirmi yılın zirvesinden geriledi.

Peki ne değişti? İlk olarak, ABD’de Ekim ayında fiyatların beklenenden daha yavaş yükseldiğini gösteren “sürpriz enflasyon verileri” geldi. Bu, FED’in yakında “faiz artırımlarını azaltabileceğine” ilişkin beklentilere destek oldu.

İkincisi, Çin’in “Covid-19 kısıtlamalarını” hafifletmeye hazırlanabileceğine dair artan bir iyimserlik mevcut. Çin yönetimi ayrıca, ülkenin gayrimenkul sektöründeki krizle başa çıkmak için adımlar atmaktadır. Ek olacak Avrupa’daki sıcak sonbahar havası, bu kış “enerjiye erişimle ilgili endişeleri” azalttı ve biraz daha iyimser ekonomik tahminlere yol açtı.[9] Ancak bu düşüşün “lineer bir doğru” şeklinde olacağını düşünmemekteyiz.

BEKLENTİLERİN KÜRESEL EKONOMİK SONUÇLARI

Bilindiği gibi “güçlü dolar”, diğer ülkeler için sıkıntı verici bir durumdur. Çünkü finansman, fiyatı Dolar olan her türlü mal ve emtia, ulusal parası Dolar’a karşı zayıflayan her ekonomi için zorluk yaratmaktadır. Kısacası güçlü Dolar, yaşanmakta olan “küresel enflâsyonun”, “genişlemeci para politikasından” sonraki başat nedenidir diyebiliriz.

Dünyanın en büyük ekonomisi ABD’nin “derin bir resesyona girmeden” toparlanacak olması, küresel ekonomi için de iyi bir haber sayılmalıdır. 2022 yılı içinde yüzde 20 kadar değer kazanan Doların, yaşanan son gelişmelerle değer kaybetmeye başlaması, Türkiye gibi göreceli olarak Dolar cinsi dış alımı yüksek ve dış satımı düşük ekonomiler için iyi bir haberdir.

Çünkü daha “zayıf bir Dolar”, gıda ve enerji ithalâtını daha ucuz hale getirebilir ve Dolar cinsi borcu olan ülke ekonomilerinin acısını azaltabilir. Hatta bu olgunun, birçok liderin “bundan sonra ne olacağını izleyeceği” anlamına gelmesi nedeniyle, “siyasi istikrarsızlık” olasılığını bile düşürebileceği söylenebilir.[10]

Sonuç olarak, her türlü emtia fiyatlarında, Doların değer kaybetmesi nedeniyle kısa vadede düşüş, sonrasında talep yönlü artışa koşut olarak 2023 ilkbaharından başlayarak artış yaşanabileceğini söyleyebiliriz. Hemen sorunuza yanıt: Altın da dâhil..

[1] “Federal Reserve issues FOMC statement”, FED, 14.12.2022, https://www.federalreserve.gov/newsevents/pressreleases/monetary20221214a.htm ; “Implementation Note issued December 14, 2022”, FED, 14.12.2022, https://www.federalreserve.gov/newsevents/pressreleases/monetary20221214a1.htm

[2] https://tr.tradingview.com/symbols/ECONOMICS-USINTR/

[3] https://tradingeconomics.com/united-states/inflation-cpi

[4] Ryan Avent, “Fighting the good fight”, The Economics, The World Ahead 2023, s.124-125; “The Return of Normal”, AGF Outlook 2023, https://www.agf.com/_files/pdf/outlook-2023/agf-insights-outlook-2023-us.pdf

[5] https://www.investing.com/indices/usdollar; “Goldman Sachs expects “significant” decline in U.S. inflation in 2023, Reuters, 14.11.2023, https://www.reuters.com/markets/us/goldman-sachs-expects-significant-decline-us-inflation-2023-2022-11-14/ ;

[6] Kate Ashford, John Schmidt, “What Is Market Volatility—And How Should You Manage It?”, 25.07.2022, https://www.forbes.com/advisor/investing/what-is-volatility/

[7] “Dollar index lowest since August as inflation moderates”, Reuters, 2.12.2022, https://www.reuters.com/markets/currencies/dollar-sinks-3-month-low-vs-yen-powell-says-fed-go-slow-2022-12-01/ ; “Dollar falls against major currencies amid economy concerns; yuan strengthens”, CNBC, 6.12.2022, https://www.cnbc.com/2022/12/07/forex-markets-us-dollar-recession-economy-inflation.html

[8] “Why the dollar’s ascendancy won’t last”, The Economist, 11.12.2021, https://www.economist.com/financand-economics/2021/12/11/why-the-dollars-ascendancy-wont-last

[9] Julia Horowitz, “Is the dollar’s relentless rise coming to an end?”, CNN Business, 22.11.2022, https://edition.cnn.com/2022/11/22/investing/premarket-stocks-trading/index.html

[10] Çıkarımlarla ilgili teyid aldığım, bilgi ve deneyimine güvendiğim, öncesinde İş Yatırım’da çalışan, şimdilerde Almanya’da yaşayan ve ilk/orta/lise öğreniminde oğlumun can arkadaşı Emre İleri’ye çok teşekkür ederim.

paylaşmanız için