ERSİN DEDEKOCA

20 Ağustos’ta toplanan Merkez Bankası (TCMB) Para Politikası Kurulu (PPK)’ndan, “beklentilerin aksine, faiz artışı” gelmedi. TCMB, “politika faizi” olarak nitelendirilen “haftalık repo faizini” yüzde 8,25 oranında bıraktı. Bu konuda piyasa beklentisi, en az 1 puan artacağı yönündeydi.

TCMB böylece son 3 toplantısında faizde bir değişikliğe gitmemiş oldu. PPK, faiz indirim sürecine başladığı geçen yılın Temmuz ayından, indirime son verdiği geçen aya kadar “politika faizini” toplam 1575 baz puan aşağı çekmişti.

Toplantı sonrası yapılan açıklamada bu kararın, ülkede yaşayanlara yansımayan(!), sadece Kurul’un, TÜİK ve Ankara yönetiminin hissettiği “normalleşme adımlarını güçlendirmek” amacıyla alındığı vurgulanmıştır.

TCMB POLİTİKA FAİZİ

Örtük faiz uygulaması

Bir hafta vadeli repo ihale faiz oranına karşılık gelen “politika faizi”, 25 Şubat 2015’ten itibaren 4 yıl boyunca aralıksız yükselerek, yüzde 7,5’dan 24’e ulaşmıştı. Geçen bu uzun zaman sonrasında 25 Temmuz 2019’da yapılan indirimle, politika faiz oranı 425 baz puanlık düşüş sonrası yüzde 19.75’e düşürülmüştü.

2018 Ağustos Ayı’nda yaşanan kur krizinin etkisiyle faizi yüzde 24 seviyesine yükseltmişti ve son yapılan faiz artışı da bu olmuştu. Yaşanan kur krizi nedeniyle yapılan söz konusu bu yüksek artış öncesinde TCMB, “örtük faiz” uygulaması içindeydi. Bir diğer anlatımla, piyasalar politika faiziyle kendilerini fonlayamıyorlardı. TCMB’nın uygulaması, haftalık repo yerine “geç likidite penceresi (GLP)”nin kullandırılması şeklindeydi.[i] Böylece politika faizindeki artışlar bir kenara konularak, GLP’nin bankaları fonlamada kullanılması ve böylece “faiz artışının gizlenmesi” yolunun tercih edilmişti.

Bu dönemde anılan “örtük” uygulamanın yeğlenmesinin başat nedeni, enflâsyon artışının yüksek faizden ileri geldiği hipotezini savunan Ankara siyasi yönetiminin baskısı olduğu, herkesçe bilinen bir gerçekti.[ii]

Negatif reel faiz, dolarizasyon

Bilindiği gibi, enflâsyonun yükseldiği dönemlerde bireyler ve yatırımcılar (sıcak para sahipleri de dahil), paralarının “zaman değeri” enflâsyonun gerisinde kalmaması amacıyla “yüksek faiz” talep ederler. Eğer yüksek faiz alamazlarsa, TL varlıklarını elden çıkarıp dövize dönmekte (dolarizasyon) ve süreç, TL’nin değerinin yabancı paralar karşısında düşmesiyle sonuçlanmaktadır. Bu bağlamda yapılacak çıkarım, faizlerin gereğinden fazla indirilmesinin başat etkisi, TL değerinin düşmesi şeklinde olmaktadır.

“Yetersiz tasarruf” oranının geçerli olduğu ülkemizde TL’nın istikrarı, TL tasarruf sahiplerinin net anlamda en az “yüzde 2-3 reel getiriye” ulaşabilmesine bağlıdır. Hali hazırda ölçülen enflâsyona göre “TL net getiriler negatife dönmüş” durumdadır.

Yaklaşık 1 yıllık süreç içinde yüzde 24’den 8,25’e indirilen politika faizi ile birlikte, bankalar da mevduat faizlerini ortalama yüzde 7–8 aralığına çekmişlerdi. TCMB Beklenti Anketinde bir yıl sonrası için beklenen enflâsyonun yüzde 10’un üzerinde seyrettiği bir ortamda, yüzde 7,50 oranındaki nominal faizin (stopaj sonrası net oran yaklaşık yüzde 6,50’ye gelmektedir) tasarruf sahiplerini TL vadeli hesaplarda kalmaya ikna etmesi beklenemezdi. Çünkü bu faiz kabaca yüzde 3,2 oranında bir “negatif reel faize” işaret etmekteydi. Faizler üzerindeki bu baskılama sonucunda tasarruf sahipleri TL tasarruflarını, faizi sıfır dolayına inmiş de olsa “döviz tevdiatına” dönüştürmeye başladılar. Bu bağlamda yaklaşık 3 hafta önce 234 milyar Amerikan Doları ($) olan döviz cinsinden bankalar mevduatı ve katılım fonları toplamı 241 milyar $’a ve toplam içindeki payı da yüzde 53,4’e yükselmiştir.[iii]

NEGATİF FAİZİN YOL AÇTĞI TL EROZYONU

Kamu harcamalarının finansmanı ve “piyasayı canlandırma” adına yapılan “emisyon artışı (piyasaya sunulan yüksek TL miktarı)” ve “aktif rasyosu” zorlamasıyla açılan krediler ile düşük TL faizlerinin dövize karşı yarattığı talep artışı kurları, beklendiği gibi hızla yukarı çekti. Böylece 4 Ağustos’ta 6.89 olan USD/TL paritesi 7.35/40 bandına oturdu. Bu gelişme üzerine TCMB, faiz kararında değişikliğe giderek, piyasa yapıcı bankalara[iv] yüzde 7,25 faizle sunulan haftalık fonlama imkânının yürürlükten kaldırıldığını, onların da diğerleri gibi yüzde 8,25 ile borçlanabileceklerini açıkladı (örtülü faiz artışı).

Bu gelişmelerden TCMB’nin önümüzdeki dönemde, gecelik fonlamaya ağırlık vererek faizleri yüzde 9,75’e çekeceği, eğer bununla kuru frenlemeyi başaramazsa, GLP’ni, geçmişte yaptığı gibi normal fonlama mekanizması yerine kullanarak, “ortalama fonlama maliyetini yüzde 11,25’e kadar yükselteceği” anlaşılmaktadır. Böylece TCMB, faizleri bir kez daha arttırmamış görünerek yükseltmiş (örtük) olurken; söyleminin tersine “sadeleştirme politikasını” terk etmiş olmaktadır.

FAİZLERDE YÜKSELME

Yakın zamana kadar USD/TL paritesinin “baskılanması” amaçlanarak, kamu bankaları eliyle döviz satılması ve böylece “TCMB uluslararası net rezervlerin” negatife dönüşmesi ve yine bu bankaların “açık döviz pozisyonlarının” yasal sınırı aşmasına ve bu yolla “değerleme zararının” artmasına yol açılmıştır.

Tümüyle siyasi bir kararın uygulaması olan “negatif reel faizin” sonucu olarak TL’nın yabancı paralar karşısındaki hızlı değer kaybetmesine neden olunduğu gibi, mali sistemde genel bir faiz artışına yol açmıştır. Örneğin, 1 ay vadeli TL mevduat faizleri yakın zamana kadar yüzde 7,5-8 bandında gezinirken, şimdilerde yüzde 11,5-12 bandına yükselmiştir. Keza, “gösterge faizi” niteliği taşıyan “2 yıllık TL tahvil faizleri”, 17 Temmuz’da yüzde 10,57 ilen şimdilerde 13,3’e çıkmıştır.

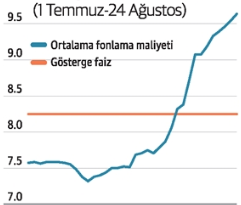

Diğer yandan, haftalık repo faizi (politika faizi), gecelik fonlama faizi ve GLP faizinin ortalamasından oluşan ve 16 Temmuz’da yüzde 7,34 olan “ortalama fonlama faizi” şimdilerde 9,62’ye çıkmış durumdadır. Bu olgu, 1 Temmuz-24 Ağustos dönemini içeren aşağıdaki grafikte, “göstermelik politika faiziyle” birlikte daha net görülmektedir.

Bu konuda son olarak vereceğimiz bir örnek de Hazine Bonosu ihalesinde oluşan faizle ilgili. TCMB’nın faizleri “%8,25’te sabit tuttuğunu” açıkladığı gün yapılan Hazine ihalede oluşan faiz %11,72 oldu. Bu ihalede oluşan “faiz politika faizinin %42 üzerinde”.

GELDİK YİNE FAİZE

Yukarıda yazdıklarımız, ekonominin dört temel unsurundan (ücret, kâr, rant ve faiz) biri olan “faiz”in önemini ve işlevini yeniden güncelleştiren örnekler taşımaktadır. Güdümlü de olsa “liberal ekonominin” geçerli olduğu bir ekonomide bu faktörü görmekten gelmek ve “popülizm uğruna” bu faktörü işlevsiz bırakmak, sonuçta ülkeye ve ülke halkına zarar vermekte; ulusal ekonomi ve oluşturan kurum ve bireylerin ekonomik pozisyonlarını, değerlerini ve mevcut dengelerini bozmaktan başka bir işe yaramamaktadır.

Bir ülkede “sermaye hareketleri serbestse”, ekonomisi iyi yönetilmeyen ve risk primi çok yükselen ülke halkı TL yerine $ tutmaya yönelmiş, ülke bankalarındaki toplam mevduatının yarısından fazlası DTH ise yapılacak olan, ülke bireylerinin tercih ettiği “dövizi değersizleştirmeye çalışmak” değil, “TL’nı değerli hale getirmeye” çalışmaktır.

40 milyar $’lık ödünç rezervle (swap), globaldeki 2 trilyon $ tutarındaki likiditeye müdahale etmek olası değildir. Bunun kısa vadedeki yolu, Mahfi Eğilmez’in de vurguladığı gibi, “faizi yükseltmekten” geçmektedir: Faizi yükselttiğinizde insanlar faiz geliri elde etmek için döviz talebini bırakıp TL’ye dönerler, bu da TL’yi değerli hale getireceği için kuru düşürür.

Ancak şu unutulmamalıdır ki, faiz bir “ekonomi politika aracıdır”, amaç değildir ve faiz fonksiyonun da bir sınırı vardır. Bilinmelidir ki, faizin çok yüksek tutulması yatırımlarda gerileme, talepte düşme gibi başka sorunlar ortaya çıkarır. İşte bu aşamada da, yıllardır görmezden geldiğimiz ve örselediğimiz “yapısal reformlar” ortaya çıkmaktadır.

431 milyar $ dış borcun faizi konsolide mi edildi ki, bugün “Faiz ekonomisinden hizmet ekonomisine geçildi” şeklinde bir söylem dolaşıyor ortalıkta?

Yazının ironi yönünü de ihmâl etmemek adına Alaattin Aktaş’ın “Bir faiz var, görünür; bir faiz var, uygulanır!”, Mahfi Eğilmez’in “Merkez Bankası Faizi Artırmadı Ama Yükseltti” yazı başlıklarını zikretmeden geçemeyeceğim.

[i] Normal olarak saat 16.00’a kadar hesaplarını denkleştirememiş bankaların açıklarını kapatmak üzere başvuracağı bir imkândır.

[ii] Ersin Dedekoca, “Faiz indirimi: Amacına ulaşması zor karar”, Aydınlık.com.,27.07.2019, https://www.aydinlik.com.tr/haber/faiz-indirimi-amacina-ulasmasi-zor-karar-ersin-dedekoca-kose-yazilari-temmuz-2019

[iii] BDDK, günlük bülten, 24 Ağustos 2020

[iv] Akbank, Denizbank, HSBC, QNB Finansbank, Türk Ekonomi Bankası, Ziraat Bankası, Vakıfbank, Garanti Bankası, Halk Bankası, İş Bankası, Yapı ve Kredi Bankası