Hazine’nin ödemeye razı olduğu bu faiz oranlarındaki “pozitif sapma”, “ülke kırılganlığının fiyatını” yansıtmaktadır. Dünyada Euro faizlerinin yüzde 0 olduğu bir ortamda 5 yıllık tahvile yüzde 4,75, 10 yıllık tahvile yüzde 5,88 faiz verirseniz, talep elbette çok yüksek olur

ERSİN DEDEKOCA

Bundan böyle bazı yazılarımızı, Türkiye kamu kesiminin finansmanı ve bütçesi ile ilgili son gelişmeleri, kısaca bilgi ve yorum şeklinde sizlere aktarma konusuna ayırmaya karar verdik. Böylece çok haber ve gelişme olduğu haftaları bir yazıya sığdırmış olacağımızı, bilgiyi ve yaşananları eskitmeyeceğimizi düşündük.

HAZİNE’NİN EUROBOND İHRAÇLARINA REKOR TALEP (!)

Geçtiğimiz hafta tüm yandaş medya araçlarında, ” Hazine ve Maliye Bakanlığı yılın ilk Amerikan Dolar ($) cinsi borçlanmasında iki ihaleye 300’den fazla yatırımcıdan 15 milyar doların üzerinde talep geldi. Toplam satış tutarı 3,5 milyar dolar olurken tarihin en yüksek yatırımcı talebine ulaşıldı.” haberi yer aldı ve methiyeler düzenlendi.

Hazine, 5 ve 10 yıl vadeli iki Eurobond ihracını 3.5 milyar dolar borçlanma ile tamamladı. Hazine ve Maliye Bakanlığı’ndan yapılan açıklamaya göre Hazine, 5 ve 10 yıl vadeli iki Eurobond ihracını 3.5 milyar $ borçlanma ile tamamladı. ihraç tutarının 26 Ocak’ta hesaplara gireceği ve 300’den fazla yatırımcıdan 15 milyar $’ın üzerinde talep geldiği vurgulandı.*

-

Tarihin en yüksek talebi

Açıklamada ayrıca, söz konusu borçlanmada, uluslararası sermaye piyasalarında şu ana kadar gerçekleştirilen ihraçlara gelen en yüksek yatırımcı talebinin yaşandığı kaydedildi. Citi, Goldman Sachs ve JP Morgan’a verilen yetki çerçevesinde gerçekleşen bu ihraçta, Ocak 2026 vadeli tahvilin kupon oranı yüzde 4,75, getiri oranı yüzde 4,90 olarak; Haziran 2031 vadeli tahvilin kupon oranı yüzde 5,875, getiri oranı ise yüzde 5,95 oldu.

Yapılan açıklamada Hazine’nin, 2020’de uluslararası sermaye piyasalarından dört seferde 8.75 milyar $ borçlanma gerçekleştirdiği; 2021 tahmininin de 10 milyar $ olacağı ve Hazine bu ihraçla, 2021 hedefinin üçte birini yılın ilk günlerinden tamamlanmış olduğu belirtilmiştir.

-

Konuşulmayan borçlanma maliyeti

19 Ocakta gerçekleştirilen söz konusu 3.5 milyar $ tutarındaki Eurobond ihracının faiz oranları, yukarda da değindiğimiz gibi 5 yıllıkta yüzde 4,75, 10 yıllıkta ise yüzde 5,88 olarak gerçekleşmiştir. Bilindiği gibi günümüzde globâl Euro faiz oranları yüzde “0” seviyesindedir. Hazine’nin ödemeye razı olduğu bu faiz oranlarındaki “pozitif sapma”, “ülke kırılganlığının fiyatını” yansıtmaktadır.

Yandaş medyanın gündeme taşıdığı “Hazinenin ihraç ettiği 3,5 milyar dolarlık tahvile yüksek talep geldiği” olgusunun tamamlayıcı argümanı: “Dünyada Euro faizlerinin % 0 olduğu bir ortamda 5 yıllık tahvile yüzde 4,75, 10 yıllık tahvile yüzde 5,88 faiz verirseniz, talep elbette çok yüksek olur” şeklindedir.

KAMU BANKALARININ ZARARLI FAALİYET SONUÇLARI

Kamu bankalarının 2020 zararı, “görev zararı” tanımı altında Merkezi Yönetim Bütçesi (MYB)’nden karşılanacağı olgusu, MYB’nin sırtındaki en önemli kamburlardan biri. Daha doğrusu, herkesin bildiği bu gerçek kamuoyuna nasıl açıklanacak? Durumun özeti: Geçtiğimiz yıl aylık 1,20 faizle para toplayıp yine aylık 0,99 ile kredi verilirse, aradaki fark “görev zararını” oluşturur. Söz konusu bu olgu da, ekonominin zaten bir türlü ayar tutmayan dengelerini daha da sarsar.

TCMB’ın bir süre önce yükseltmediği ve 21 Ocak’ta da değiştirmediği yüzde 17 oranındaki “politika faizinin” piyasalardaki yansımasından herkes şikâyetçi. Reel kesim; “olmaz olsun böyle yüksek faiz” demekte ve bankalara bindirmektedir. Bankalar ise, “yüzde 18 ile topladığım mevduatı yüzde 21’den kredi faiz oranı ile kullandırdıysan, bu hata mı?” savunmasında. Aslında işin matematiği ve karar alıcılarının “popülist yaklaşımları” da belli.

Keza 2020 yılında “salgın önlemleri” olarak tanıtılan bu yöntemin (salgın ve tedbirlerin yol açtığı ekonomik sıkıntıları aşmak amacıyla esnaf ve bireylerin bankalarca kredilendirilmesi) dünyada örneği olmadığı gibi; kısa bir süre içinde kredi borçlularını “çok büyük sıkıntıya sokacağı-mütemerrit durumu ve iflas) baştan beri söylenmekteydi.

Aslında “kök sorun”, giderek yapışkan hâle gelen ve kimsenin sorumluluk üstlenmediği, tek yapılanın TÜİK’in yöntem ve sayılarla oynanarak gizlenmeye çalışıldığı “enflâsyondur”. Cumhurbaşkanı’nın farklı söylemine karşın, enflâsyonu indirmeden ne faiz düşer, ne de yatırımcı bu kredi faizleriyle üzerinden yatırım yapar.

MYB ve SALGIN DÖNEMİNDE KAMU DESTEĞİ (!)

Aralık ayı verisinin gelmesiyle 2020 yılı bütçe gerçekleşmeleri açıklandı. Yılın tamamında 172.7 milyar TL bütçe açığı verdiğimiz anlaşılıyor. Bu veri, yılbaşındaki 138 milyar TL’lik hedefin epey üzerinde bir sayıdır.

Devletin faiz harcamaları dışındaki bütçe dengesini yansıtan “faiz dışı denge”, eğer fazla veriyorsa devletin tasarruf yaptığını, açık veriyorsa devletin “tasarruf açığı verdiğini”, “borçlanma ihtiyacının arttırdığını” gösterir. Bu anlamda, yılbaşında 67 milyon TL faiz dışı fazla vermeyi planlayan devletin 38 milyar TL üzerinde faiz dışı açık verdiğini görüyoruz.

Normal koşullarda, devletin bütçe açığı ve özellikle faiz dışı açığının beklenenin üzerinde yükselmesi, normal olarak “borçlanma gereksiniminde ve faizlerde artışı”, enflasyonist baskıyı ve özel yatırımlarda azalmayı getirir. Doğaldır ki bu gelişme, ülkenin makroekonomik istikrarı yönünden olumlu değildir.

AB’nin 1991 yılında Euro Bölgesi’ne dahil olmak isteyen ülkeler için getirdiği kriterlerden (Maastricht Kriterleri) birisi, ülke bütçe açığının GSYH’ya oranının yüzde 3’ü geçmemesidir. Son verilerle ülkemizde bütçe açığının GSYH’ya oranının yüzde 3,6 seviyesine geldiğini, bu oranın hafifçe geçildiğini görmekteyiz.

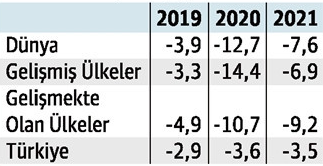

Aşağıdaki tabloda, geçmiş iki yıl gerçekleşen ve 2021 yılı öngörülen “MYB açığı/GSYH (%)” oranını izlemekteyiz:

Yukarıdaki veriler, gelişmiş ve gelişmekte olan ülkelerde Covid-19 döneminde bütçe açıklarında ciddi artışlar olduğunu ortaya koymaktadır. Dünya genelinde bütçe açığı / GSYİH oranının yüzde 3,9’dan yüzde 12,7 seviyesine çıktığını, gelişmiş ülkelerde ise yüzde 3,3’den yüzde 14,4 seviyesine geldiğini görmekteyiz. Gelişmiş ülkelerin genelde “rezerv paraya” sahip olduğunu ve bu açığı daha rahat verdiğini söyleyebiliriz. Diğer yandan benzer eğilimi, gelişmekte olan ülkelerde de izleyebilmekteyiz. Söz konusu ülkelerde, bütçe açığı yüzde 4,9 seviyesinden yüzde 10,7’ye çıkmıştır.

Dünya genelinde bütçe açığı / GSYİH oranının yüzde 3,9’dan yüzde 12,7 seviyesine çıktığını, gelişmiş ülkelerde ise yüzde 3,3’den yüzde 14,4 seviyesine geldiğini izliyoruz. Gelişmiş ülkelerin genelde rezerv paraya sahip olduğunu ve bu açığı daha rahat verdiğini söyleyebiliriz. Fakat benzer eğilimi gelişmekte olan ülkelerde de izliyoruz. Söz konusu ülkelerde, bütçe açığı yüzde 4,9 seviyesinden yüzde 10,7’ye çıkmıştır.

Türkiye ekonomisinin bu çerçevede ciddi biçimde ayrıştığını, doğrudan destek yerine kredi genişlemesini teşvik ederek bu süreci atlatmaya çalıştığını hep birlikte yaşadık. Tabii ki bu politikanın sonucu, ülkemiz hane halkı ve esnafının ve tüm dar gelirlilerinin büyük bir ekonomik sıkıntıya düştüğünü görmekteyiz.

CARİ AÇIĞIN FİNANSMAN KALİTESİNDE KÖTÜLEŞME

2001 krizi, bir borç kriziydi ve geride bıraktığı dev enkazı kaldırmak için büyük bir fatura ödendi. Ancak toparlanmayla birlikte, AKP yönetimi ve yandaşlarınca popüler slogan haline gelen “finanse edildiği sürece cari açık sorun değildir” söylemi yaygınlık kazandı. Keza yine aynı yönetimin, 2002 yılında IMF ile birlikte hazırlanan uygulama esasları ile kurulan çoğu “kurumları” işlevsiz hale getirmesiyle, anılan krizin delillerini karartmak yanında, yeni borçlanmalara da “masumiyet” kazandırdı.

Türkiye’nin özellikle 2009 küresel krizin ardından bozulmaya başlayan makro dengeleri, artan borçlulukla birlikte, izleyen dönemde daha da “kırılgan” hale geldi. Zira, tasarruf açığı bulunan Türkiye ekonomisinin, büyümesini büyük ölçüde borç finanse etmekteydi.

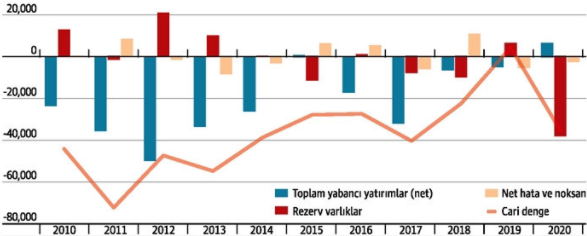

Olağan dönemlerde doğrudan yabancı yatırımlar (DYSY), turizm ve dış müteahhitlik gelirleriyle finanse edilen cari açık, ilerleyen yıllarda ikincil dengesizliklere de yol açtı. Dışarıdan kaynak girişinin yavaşlamasıyla birlikte, finansman kalitesi de bozuldu ve açığın kendisi kadar finansman şekli de sorun oluşturmaya başladı. Önceki yıllarda “cari açık finansmanda” önemli bir payı bulunan DYSY’ları ve portföy yatırımları (sıcak para), net çıkışlarla birlikte geçen yıl açığın finansmanına negatif katkı verdi.

Yukarıdaki grafikte açıkça görüldüğü gibi, “kaliteli finansman kaynağı” olarak kabul edilen DYSY’ları 2019’un 11 aylık döneminde 3.5 milyar $’a düşerken, 4.6 milyar $’lık brüt girişlerin 3,9 milyarlık bölümünü yabancıya gayrimenkul satışları oluşturmuştu. Bu dönemde net portföy çıkışları da 10,6 milyar $ seviyesinde gerçekleşti. 35,2 milyar dolar büyüklüğündeki cari açığın tamamı, rezerv kaybının 150 milyar $’a ulaştığı bir dönemde, TCMB’nin rezerv varlıklarından karşılandı.

SONUÇ YERİNE

19 Ocak’ta yapılan ihalede satılan 3.5 milyar $ tutarındaki Eurobond ihalesiyle ilgili olarak, Dünya Euroband faizlerinin “0” civarında olduğu bir dönemde, 5 yıllıkta yüzde 4,75, 10 yıllıkta ise yüzde 5,88 faizle satılması ve 15 milyar $ talep gelmesi; benzer borçlanmalara göre katlanılan yüksek maliyet dikkate alındığında, yandaş medyada yer aldığının aksine, hiç de övünülecek bir başarı değildir.

2020 yılında “salgın önlemleri” olarak tanıtılan ve dünyada başka örneği bulunmayan, (salgın ve tedbirlerin yol açtığı ekonomik sıkıntıları aşmak amacıyla esnaf ve bireylerin bankalarca kredilendirilmesi) uygulamalarının; kısa bir süre içinde kredi borçlularını çok büyük sıkıntıya sokacağı (mütemerrit durum ve iflas), kamu bankalarında zarara yol açacağı ve özel bankalarda da “aktif kalitesini bozacağı” ve bankacılık sisteminin “öz kaynak ihtiyacını arttıracağı” baştan beri söylenmekteydi.

Salgın döneminde, dünya ekonomisi ortalamada yüzde 4’ün üzerinde daralırken, enflâsyon çok düşük seyretti. Türkiye ekonomisi ise, yıllık yüzde 1,5 üzerinde büyümeyi başarmış görünüyor ama enflâsyon yüzde 15’lere yükseldi, cari açığın GSYİH’ya oranı yüzde 5’leri aştı.

İçinde bulunduğumuz dönemde ülkede, hem yüksek faiz hem de karantinaların etkisiyle yavaşlama / daralma süreci yaşanmaktadır. Başta hizmetler sektörü olmak üzere, birçok sektör ve çalışanları zor durumdadır. Üretim faktörlerinin, işletmelerin ve çalışanlarının bu süreçte ayakta kalabilmesi ve ülke iç barışı için, “doğrudan gelir desteklerini” içeren maliye politikalarına ihtiyaç bulunmaktadır.

Bir başka anlatımla ülkenin, iyi planlanmış, hedefe odaklı, önceliklendirmeleri doğru yapılmış ve “salgın dönemine özgü doğrudan kamu desteklerinin arttığı” bir bütçe uygulamasına ihtiyaç bulunmaktadır. Bütçe hedefini rakamsal tutturma pahasına, daha sonra ortaya çıkabilecek çok daha büyük maliyetlere fırsat verilmemelidir.

Son olarak, kamunun artan borçlanma ihtiyacı ve turizm başta olmak üzere hizmet gelirlerindeki sıkıntılı tablo, önümüzdeki dönemde cari açığın finansmanı ile birlikte, kalitesindeki bozulmayı daha da hızlandırmasının olası durduğunu söyleyebiliriz.

(*): “19 Ocak 2021 Tarihli Tahvil İhracının Sonucuna İlişkin Basın Duyurusu”, Hazine ve Maliye Bakanlığı, 20.01.2021, https://www.hmb.gov.tr/kategori/basin-duyurulari